Stigende renter og økte priser øker angsten til både boligkjøpere og de som eier bolig fra før. Da kan det hjelpe å sette opp en enkel beregning og få oversikt over bokostnadene.

Løp og kjøp er ikke så selvsagt som for et knapt år siden. Det koster mye mer å eie en bolig nå enn når rentene var på det laveste. Mange lurer nå på om de har lyst til å “bo seg i hjel” i flere år fremover.

Mitt første råd er at dere må dere være bånn ærlig mot dere selv. Hva er jeg villig til å ofre for en god bolig ?

Og jeg må være like ærlig i rollen som boligkjøpsrådgiver. Det er ikke god rådgivning å lede noen inn i en tilværelse med kostnader som ikke er til å bære i hverdagen. Selv om bankene har hjulpet med å begrense tilgangen på lån ut ifra egenkapital og den enkeltes tåleevne, er det verdt å ta en ekstra øvelse for å sjekke ut hva som gjelder for den enkelte kunde.

Det jeg gjør først, og som jeg oppfordrer deg til å gjøre, er å fastsette en øverste grense for hva du tåler i månedlige bokostnader.

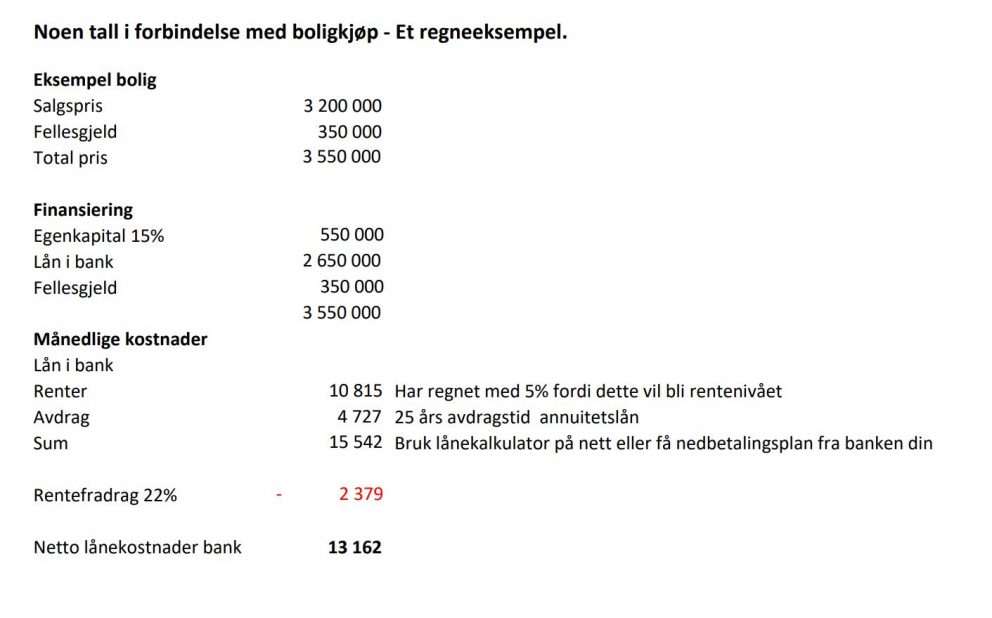

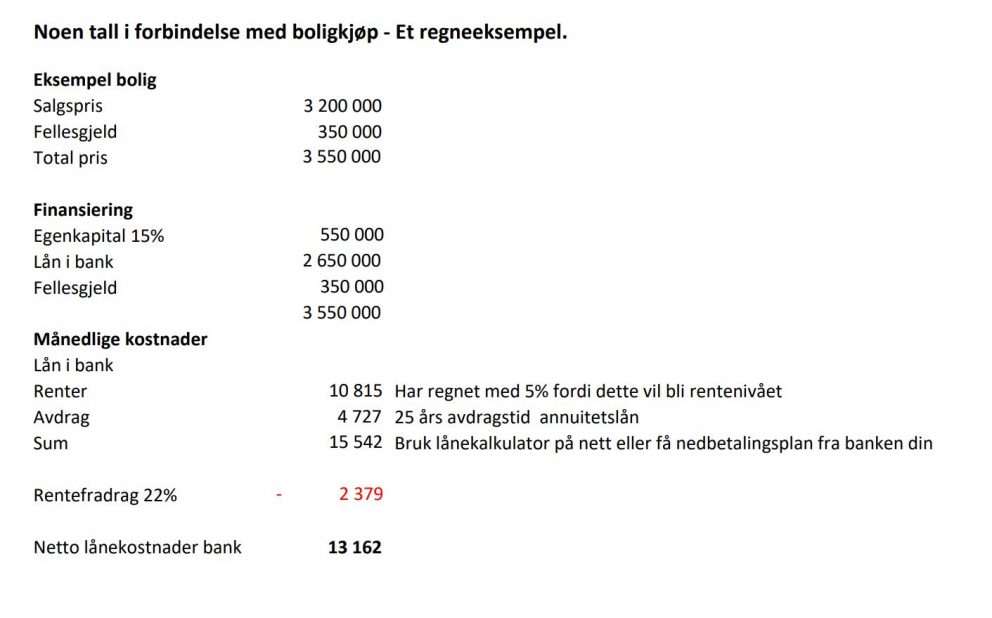

Deretter kan du sette opp et enkelt regnestykke som dette:

Kanskje synes du ikke det er så enkelt hvis du ikke er vant til å regne eller finne frem opplysninger i salgsoppgave og på nett. Da kan kanskje eiendomsmegleren eller din bankrådgiver hjelpe deg.

Kanskje synes du ikke det er så enkelt hvis du ikke er vant til å regne eller finne frem opplysninger i salgsoppgave og på nett. Da kan kanskje eiendomsmegleren eller din bankrådgiver hjelpe deg.

Hvis ikke hjelper jeg deg gjerne med å finne ut av hva som er lurt å gjøre for deg.

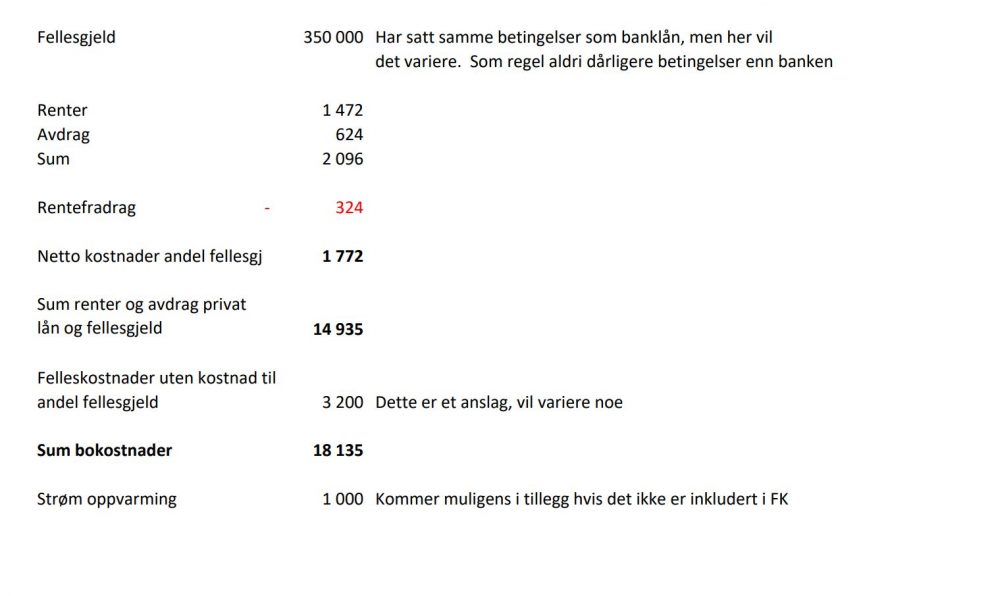

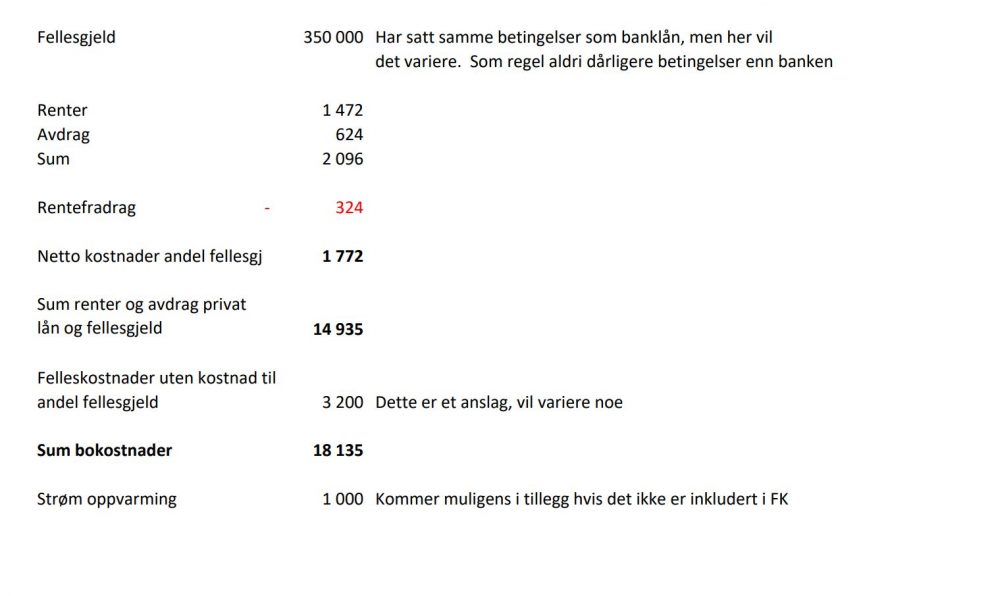

Tilbake til regnestykket over som jeg satte opp for en kunde nylig. Hvis du vet ar din tåleevne er kr 20.000 pr måned og du ser dette regnestykket, vil du ikke da føle deg veldig mye tryggere og roligere til sinns. Det skjedde i alle fall med min kunde, og nå fortsetter vi boligjakten sammen.

Et lite tips i forbindelse med skattefradrag for renteutgifter. Når du har tatt opp lån bør du gå inn på Skattetaten og endre skattekortet ditt ved å påføre rentekostnadene i det digitale skjemaet. Da vil du få mer utbetalt pr måned (tilsvarende 22% fradrag for rentekostnadene) og slipper å slite deg gjennom mange tunge måneder og få masse penger når skatteoppgjøret kommer. For oss som har hatt gjeld i mange år er dette trikset barnelærdom, men det viser seg at mange ikke er klar over dette.

NOK 18.000 eller 19.000 er sinnsykt mye penger for å eie en bolig til kr 3.550.000. Kanskje er det like greit å leie en bolig til NOK – 15.000 – 17.000 pr måned ?

Selv om rentenivået er blitt adskillig høyere, vil jeg ikke si meg enig dette.

For det første er det usikkerheten ved å leie bolig:

- Du får som regel en leiekontrakt med kun 3 års varighet

- Du får en kontrakt som kan sies opp i perioden hvis eier vil ha boligen selv, overlate den til et familiemedlem eller selge boligen

- Du betaler for en annen person sitt lån og ikke til deg selv

Tar vi eksempelet over med boligen til NOK 3.550.000 så vil du med 25 års avdragstid opparbeide deg kr 64 216 pr år i egenkapital pr år.

Du får også et rentefradrag på kr 32 436 pr år (andel renter betalt av staten)

Med andre ord kr 96 652 pr år som du går glipp av hvis du leier.

Hva med risikoen hvis boligprisene synker?

Det er alltid en risiko ved boligkjøp, og vanskelig å spå om fremtiden. Men de fleste eksperter tror at prisene vil begynne å stige igjen om et år eller to fra nå.

Her er analysen fra Statistisk Sentralbyrå, som regnes som nøktern:

2023 -2,8 nedgang

2024 -1,3 nedgang

2025 0,5 økning

2026 2,6 økning

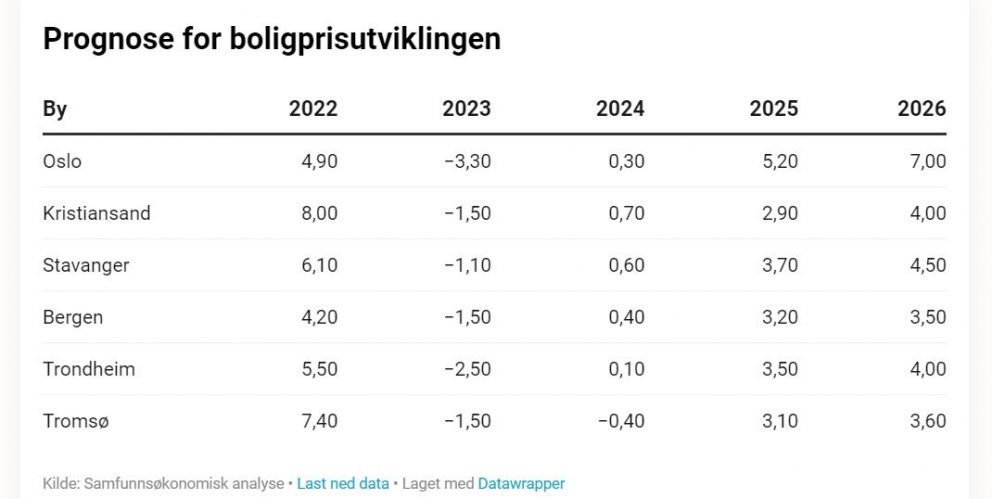

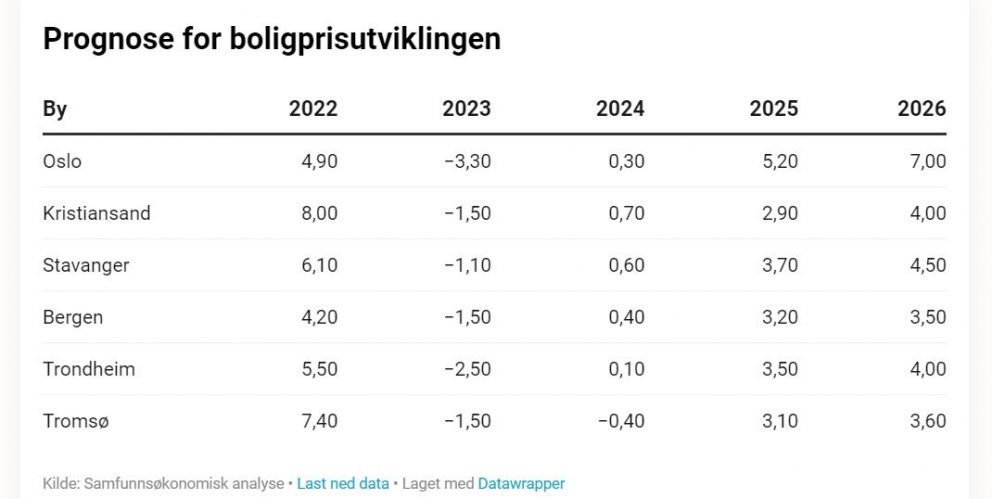

De ulike analysebyråene og ekspertene spriker i sine prognoser for boligprisutviklingen.

Her ser du analysen fra Samfunnsøkonomisk analyse, en annen stor aktør.

Generelt har boligmarkedet en tendens til å overraske oppover, særlig i de større byene som Oslo. Prisoppgangen blir som regel høyere enn det som forespeiles, selv om vi ser kortvarige korreksjoner av og til, slik som høsten 2022. Ved utgangen av mars 2023 er denne prisnedgangen allerede tatt igjen da prisene nå ligger på samme nivå som ved starten av 2022.

Minst 3 års perspektiv på boligkjøpet

For å minimalisere risiko for tap ved resalg, bør du ha et minst 3 årsperspektiv på boligkjøpet. Men skal du kjøpe deg oppover senere, vil prisene for din nye bolig også være lavere hvis prisene faller. Da gjelder regelen: Selg og kjøp i samme marked.

Inflasjon gjør lånet “billigere”

Her begir jeg meg ut på et område som jeg ikke er 100% ekspert på. Men lærde økonomer forklarer at “høy inflasjon normalt sett vil spise opp verdien av lånet” Enkelt forklart henger dette sammen med at inflasjon fører til høyere lønnsvekst. Din lønn vil enten nesten følge prisøkningene i samfunnet eller bli litt høyere (økt kjøpekraft). Belastningen på lånet vil derfor bli mindre og mindre etter hvert. Avdragsbetaling hjelper selvsagt også til med å gjøre de månedlige utgiftene mindre tyngende etter hvert.

Så kanskje er det verdt å streve seg gjennom en tøff periode for å sikre seg for fremtiden ?

Tiltak for å lette på den økonomiske belastningen

Blir belastningen for tøff i en periode, eller det skjer endringer i livssituasjonen, er det fullt mulig å be banken om avdragsfrihet for en periode.

En annen mulighet, for å sikre forutsigbarhet, er å inngå avtale om fastrente. Da binder du renten i et visst antall år og vet hva du har å forholde deg til. Dette er veldig vanlig i mange andre land, men i Norge har de fleste av oss sverget til flytende rente, fordi det er mest lønnsomt. Men for noen kan forutsigbarhet være viktigst. Akkurat nå er fastrenten omtrent på samme nivå som den flytende renten. Før du inngår en slik avtale må du sette deg inn i betingelsene. Enkelt sagt kan det medføre kostnader å avslutte et fastrentelån i avtaleperioden, men du kan normalt sette bytte bolig og overføre lånet til ny bolig.

Kanskje synes du ikke det er så enkelt hvis du ikke er vant til å regne eller finne frem opplysninger i salgsoppgave og på nett. Da kan kanskje eiendomsmegleren eller din bankrådgiver hjelpe deg.

Kanskje synes du ikke det er så enkelt hvis du ikke er vant til å regne eller finne frem opplysninger i salgsoppgave og på nett. Da kan kanskje eiendomsmegleren eller din bankrådgiver hjelpe deg.